El salario bruto y el salario neto

¿Cuál es la diferencia entre el salario Bruto y el Salario Neto?

Siempre que se habla de salario suele confundirse entre el salario bruto y neto.

De una manera simple, el salario bruto es la cuantía que abona la empresa al trabajador, y el salario neto es la cuantía que finalmente percibe la persona trabajadora.

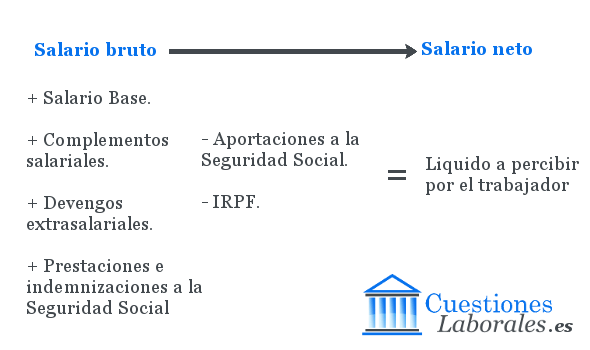

Obtendremos el salario neto, si al salario bruto le descontamos las cotizaciones a la seguridad social y el impuesto de IRPF que el trabajador tiene que pagar obligatoriamente:

- Salario Bruto, el salario total que se indica en la nómina, sin descontar la parte que le corresponde pagar al trabajador de cotización a la Seguridad Social y tributación a Hacienda.

- Salario neto, el salario que finalmente recibe el trabajador ya sea en el banco o en metálico.

Por lo tanto, el salario bruto siempre será más elevado que el salario neto.

El salario bruto es el salario de referencia para calcular diferentes cuestiones como pueden ser la indemnización por despido, la prestación por desempleo, incapacidad temporal o la pensión de jubilación.

Por último, es conveniente recordar que un trabajador nunca puede cobrar por debajo del Salario Mínimo Interprofesional, estableciendo la actual legislación que no se puede cobrar, en el año 2024, menos de 15.120 € BRUTOS anuales, lo que equivale a 1.080 euros en 14 pagas, si se trabaja a jornada completa.

¿Es posible negociar el salario en neto?

Una empresa cuando anuncia un puesto de trabajo siempre indica el salario bruto, ya sea en cómputo anual o mensual.

En este sentido, es muy complicado establecer un salario neto determinado y fijo para un trabajador, ya que el impuesto que tenga que pagar cada trabajador puede variar.

Es decir, las cotizaciones a la Seguridad Social son para todos los trabajadores las mismos.

Sin embargo, la tributación a Hacienda dependerá de la situación personal de cada trabajador.

A título de ejemplo, un trabajador tributa menos si tiene un grado de discapacidad superior al 33% o si tiene hijos a su cargo.

Por ello, puede ser que dos trabajadores con el mismo salario bruto tengan diferente salario neto.

En definitiva, si un trabajador negocia un salario neto determinado, seguramente el salario bruto puede variar y con ello la base de cotización.

¿Qué es salario, salario en especie y conceptos extrasalariales?

Dentro de la nómina pueden venir diferentes complementos que a priori parece que no tienen mucha importancia, pero si que pueden tener distintas repercusiones para el trabajador.

Esto es, dentro de una nómina podemos diferenciar entre complementos salariales, en especie o extrasalariales.

De manera resumida, el salario viene definida en el artículo 26 del Estatuto de los Trabajadores considerando como tal, todas las percepciones económicas que los trabajadores reciben, ya sea en dinero o en especie, por la prestación de sus servicios.

El salario en especie puede ser por ejemplo un ordenador o un teléfono móvil que la empresa da al trabajador para su uso laboral y personal.

Por el contrario, una percepción extrasalarial es un concepto que abona la empresa, normalmente obligado por que así lo establece el convenio colectivo, por los gastos que tiene el trabajador para realizar adecuadamente sus funciones.

Por ejemplo, un plus de vestimenta por el gasto que tiene que realizar en mantener limpio un uniforme que debe llevar en su puesto de trabajo.

Hoy en día no es tan importante la diferencia entre un concepto salarial o extrasalarial de cara a diferenciar entre salario bruto y neto ya que todas estos complementos cotizan y tributan.

Pero sí que lo tiene de cara al cálculo de la indemnización por despido, que sólo se tendrá en cuenta los conceptos salariales.

Si quieres más información sobre esta diferencia…

Deducciones en la nómina para obtener el salario neto

Cómo indicamos al principio de esta entrada, la diferencia entre el salario bruto y el neto son las cotizaciones a la seguridad social y la tributación a Hacienda.

El siguiente esquema puede ser bastante aclaratorio:

A continuación detallaremos los porcentajes que se descuentan y cual es la finalidad de los mismos.

Aportaciones a la seguridad social

Las aportaciones a la seguridad social, no sólo lo realiza el trabajador, sino que la empresa también parte su parte.

Es lo que se denomina el coste empresa, aproximadamente un 30% del salario, y viene indicado en la nómina del trabajador de manera obligatoria.

Por su parte, la cantidad que abona al trabajador varía entre el 6% y el 7% por ciento. En suma, entre empresa y trabajador casi un 40%.

En el año 2024, estas son los porcentajes que se tienen que descontar al trabajador:

| Tipo de cotización | Porcentaje |

|---|---|

| Contingencia común | 4,70 % |

| Desempleo | 1,55 % ( 1,60 en los contratos temporales) |

| Formación Profesional | 0,1% |

| MEI (Mecanismo de Equidad Intergeneracional) | 0,12% |

| TOTAL | 6,47 % |

IRPF

Los empresarios deben de retener al trabajador de manera obligatoria e ingresar en Hacienda unas determinadas cantidades en función del salario que percibe. En este artículo intentamos explicar la cuantía que te deben de retener en la nómina.

De hecho, podemos solicitar por escrito que nos aumenten el porcentaje de retención (aquí tienes un modelo) si, por el motivo que sea, nuestra retención tiene que ser superior a la normal.

Estas cantidades se calculan en función de los ingresos y de la situación familiar del trabajador.

Evidentemente, cuanto mayor sea el salario mayor será el porcentaje destinado a hacienda. Pero, como hemos indicado anteriormente, no por el simple hecho de tener el mismo salario se tendrá la misma retención ya que también influye la situación familiar.

La Agencia Tributaria tiene una calculadora para que podamos conocer cual será nuestro porcentaje. Estos son los tramos existentes en el año 2024.

| Desde… | Hasta… | Retención |

| 45,00 % | 12.449 | 19,00 % |

| 12.450 | 20.199 | 24,00 % |

| 20.200 | 35.199 | 30,00 % |

| 35.200 | 59.999 | 37,00 % |

| 60.000 | 299.999 | 45,00 % |

| A partir de 300.000 | —— | 47,00 % |

Cuando el trabajador realice la declaración de la renta, Hacienda comprobará si las cantidades adelantadas y retenidas por la empresa corresponden al porcentaje que debe pagar dicho trabajador en función de su situación personal y su salario.

Hay que resaltar que, si la declaración sale a devolver, no quiere decir que paguemos poco (o mucho) a Hacienda, sino que lo adelantado a lo largo del año ha sido mayor de lo que nos corresponde acorde con nuestra situación personal.

Ejemplo de Salario bruto y salario neto

Un trabajador que tiene un salario bruto de 1.500 euros mensuales, el importe neto que recibiría sería de 1.245,45 euros, desglosado de la siguiente manera:

- Salario Bruto …….. 1.500 €

- Cotización Seguridad Social 95,25, desglosados en:

- Contingencias comunes … 70,5 euros

- Desempleo … 23,25 euros

- Formación profesional … 1,5 euros

- MEI ……. 1,8 euros

- Tributación IRPF (10,5 %) 157,5 euros.

Total salario Neto, 1.245,45 euros.